Драйверы роста

Удержат ли они отрасль на плаву? Что ждет лизинговый рынок при нулевой фазе экномики страны?

Удержат ли они отрасль на плаву? Что ждет лизинговый рынок при нулевой фазе экномики страны?

Состояние рынка лизинговых услуг находится в прямой зависимости от состояния экономики. Это очевидно, поскольку на «лизинговую иглу» (в хорошем смысле этого слова) подсели практически все отрасли экономики. А драйверами роста отечественного лизингового рынка на протяжении длительного времени были и пока остаются железнодорожная и авиатехника. Отсюда такой интерес у транспортного бизнес–сообщества к состоянию и перспективам лизинга в России. По самым оптимистичным прогнозам, экономика России вступает в нулевую фазу. Так, прогноз роста ВВП на 2013 г., по данным МЭР, планируется на уровне 1,8%, что является неудовлетворительным. Что же ждет в таком случае лизинговый рынок, какие возможности будут у транспортников по обновлению парка техники и оборудования? Об этом и не только шла речь на конференции по проблемам лизинга, которую организовала и провела компания Worldwide–Еxpert в Москве.

Состояние рынка лизинговых услуг находится в прямой зависимости от состояния экономики. Это очевидно, поскольку на «лизинговую иглу» (в хорошем смысле этого слова) подсели практически все отрасли экономики. А драйверами роста отечественного лизингового рынка на протяжении длительного времени были и пока остаются железнодорожная и авиатехника. Отсюда такой интерес у транспортного бизнес–сообщества к состоянию и перспективам лизинга в России. По самым оптимистичным прогнозам, экономика России вступает в нулевую фазу. Так, прогноз роста ВВП на 2013 г., по данным МЭР, планируется на уровне 1,8%, что является неудовлетворительным. Что же ждет в таком случае лизинговый рынок, какие возможности будут у транспортников по обновлению парка техники и оборудования? Об этом и не только шла речь на конференции по проблемам лизинга, которую организовала и провела компания Worldwide–Еxpert в Москве.

Фаза зрелости и… замедления

Росстат подтвердил оценку роста экономики в III квартале 2013 г. на 1,2%. Реальный сектор экономики не будет иметь к этому никакого отношения: рост поддержан финансовым сектором (+12,5%) и операциями с недвижимостью (+4,5%), а также торговлей (+0,8%).

Промышленность в I полугодии показала нулевую динамику. МЭР прогнозирует незначительное улучшение ситуации в III–IV кварталах (прогноз роста ВВП по итогам года – 1,8%, что по оценке специалистов МЭР является неудовлетворительным).

Следующая важная для лизинга тенденция: уже четыре года подряд наблюдается снижение доли кредитов банков в инвестициях в основной капитал (7,9 против 11,8% в 2008 г.). Вывод: либо не верят банки в развитие отечественной экономики, либо условия кредитования неприемлемы для реального сектора экономики. С другой стороны, доля собственных средств в инвестициях в основной капитал, наоборот, увеличилась с 41 до 45,4%.

Что касается состояния самого рынка, то специалисты утверждают, что российский лизинг вступает в фазу зрелости и… замедления. (Аккуратно сказано!) Объем нового бизнеса за 6 месяцев сократился на 18%, доля железнодорожного сегмента в структуре новых сделок снизилась с 55% до 34%.

На рынке классического лизинга по результатам первого полугодия 2013 г. сложились следующие тенденции:

– драйверы роста, действовавшие в 2007–2012 гг., перестают работать (в первую очередь лизинг железнодорожных вагонов);

– рынок авиализинга в сегменте крупного бизнеса и лизинг недвижимости в среднесрочной перспективе имеют потенциал роста;

– потенциально новой нишей на рынке лизинга могут стать проекты в рамках государственно–частного партнерства;

– с поправкой на состояние экономики сохранится положительная динамика лизинга автотранспорта.

У отдельных отраслей экономики есть свои специфические особенности развития финансовых схем. Так, лизинг недвижимости оценивают как перспективный капиталоемкий рынок, но очень концентрированный (77% сделок нового бизнеса осуществлено компаниями первой тройки). Перспективы развития этого сегмента – до 20% в общем портфеле лизинговой отрасли. Изменение конкурентной среды может быть связано только с наработкой новых сделок, получением большего опыта, совершенствованием взаимоотношений с регистрирующими органами, проведением практической разъяснительной работы.

Для лизинга недвижимости очень важна законодательная база. Это касается переоценки основных средств для продажи без существенных налоговых последствий (сегодняшняя разница – НДС и налог на прибыль – съедает до 1/3 цены продажи). Решения также требуют острые вопросы на стыке «земля – объект недвижимости на ней» в рамках лизинговой сделки. Из–за невнятного толкования взаимоотношений между лизингодателем и получателем финансовые схемы в отношении недвижимости не получают должного развития.

Что касается лизинга железнодорожного транспорта, то в данном секторе до 2020 г. будут развиваться операционный лизинг, снижаться размер авансов, увеличиваться сроки лизинга и доли государственных компаний среди лизингополучателей.

Рынок достаточно концентрированный: круг лизинговых компаний, работающих на данном сегменте рынка, ограничен, и из–под влияния ОАО «РЖД» они не выйдут.

Из–за высокого среднего возраста парка и запрета на продление эксплуатации вагонов с истекшим сроком службы может значительно сократиться парк вагонов в стране. Однако при существующем профиците на отдельные позиции подвижного состава это сокращение может улучшить конъюнктуру рынка.

Для лизинга грузового автотранспорта и автобусов прогнозируемая доля рынка в 2020 г. составит 5%. Средний размера аванса должен быть снижен до 15%. Средний срок лизинга будет увеличиваться с трех до пяти лет.

Количество лизинговых компаний, работающих в этом сегменте, будет сокращаться не менее чем в 2 раза – нормальное их количество к 2020 году составит 150–200 компаний. Конкуренция будет расти в области развития технологий бизнеса и предложения дополнительных сервисов. Доля государственных компаний вырастет в полтора раза к 2020 году. Международные лизинговые компании будут приходить в Россию, а технологии зарубежных лизинговых компаний будут активно внедряться.

Рынок спустился «на землю»

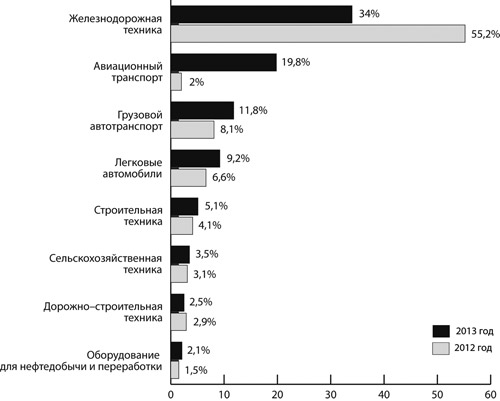

Итак, лизинг в транспортном комплексе выглядит следующим образом: «вывозит» его авиализинг, сегмент которого вырос в 7 раз в объеме нового бизнеса – с 2 до 20% (диаграмма).

Крупнейшие сегменты рынка лизинга

Более того, без учета авиализинга рынок упал бы на 32%. Уменьшение числа новых сделок, «очищенное» от железнодорожного и авиализинга, составит 10%.

Изменилось и территориальное распределение новых сделок: доля Москвы сократилась на 15% – с 55 до 40%. Рост доли Санкт–Петербурга обусловлен регистрацией в этом городе компании «Трансаэро», на которую пришлась значительная часть сделок и в первом полугодии 2013 г.

Рынок лизинга спустился «на землю»: на фоне сокращения сегмента крупных сделок участники рынка обратили внимание на «розничные» лизинговые сделки и работу с клиентами малого и среднего бизнеса.

Поточные сделки (т. н. «фабрики») запустили «ВЭБ–Лизинг», «Сбербанк Лизинг», «ВТБ Лизинг». Число подобных сделок на рынке за два года выросло более чем в 1,5 раза.

Рынок лизинга из рынка продавца превращается в рынок покупателя, т. е. в рынок клиента. Произошедшее можно назвать клиентским прорывом. Число лизингополучателей на рынке стремительно выросло – с 50 до почти 100 тыс. Наибольший вклад внес «ВЭБ–Лизинг»: открыты более 100 филиалов, число лизингополучателей за два года выросло до 14 тыс., что сопоставимо с клиентской базой давних лидеров автолизинга.

«Индекс розничности», рассчитываемый как суммарная доля сегментов с преобладанием розничных сделок (до 10 млн руб.) – легковой и грузовой транспорт, автобусы, строительная и сельскохозяйственная техника, торговое оборудование, – растет, начиная с 2010 г., и составляет 31%.

Обслуживание клиентов малого и среднего бизнеса обусловливает и структуру их сделок. Драйвером рынка в малом и среднем сегменте становится автотранспорт: в составе сделок размером до 5 млн руб. автотранспорт составил 79%.

Малый бизнес, конечно, важен, но вытянуть российский лизинг из стагнации он не сможет. Лизинг железнодорожной и авиатехники из–за высокой стоимости должен не только выправить дела на рынке финансовых услуг, но и обеспечить развитие лизинговых схем в металлообработке и машиностроении. Поэтому эти два сегмента требуют детального рассмотрения факторов роста и факторов замедления. Что касается железнодорожной техники, то на подъем может повлиять рост спроса со стороны перевозчиков, ожидающих снижения цен на вагоны, а на замедление – сокращение объемов железнодорожных перевозок. На активизацию авиализинга повлияет господдержка в виде возмещения части затрат на лизинговые платежи. Но вместе с тем замедлить лизинг может конкуренция со стороны иностранных лизинговых компаний (нерезидентов).

В отличие от многих направлений финансовой деятельности лизинг имеет достаточно проработанную нормативную базу. Но есть несколько спорных моментов, которые требуют своего решения. Так, благодаря усилиям специалистов удалось сохранить механизм ускоренной амортизации для лизинговых операций. С другой стороны, новая редакция ст. 83 НК РФ с 24 августа 2013 г. определяет место декларирования и уплаты транспортного налога исключительно как место нахождения собственника транспортного средства, что порождает проблемы у лизинговой компании, имеющей филиалы. Напомним, что ведущие российские лизинговые компании развивают филиальные сети.

Есть еще один спорный момент, возникающий между лизинговой компанией и лизингополучателем. Споры возникают чаще всего в периоды экономического кризиса, и касаются они одностороннего расторжения договора и последующего изъятия предмета лизинга. Дело в том, что договор считается расторгнутым с момента уведомления о намерении лизингодателя расторгнуть соглашение, а не с момента вступления в законную силу решения суда. Кроме того, внесудебное изъятие законом предмета лизинга не урегулировано. Более того, существует риск квалификации действий по изъятию как самоуправство. О том, что проблемы с расторжением договора лизинга действительно могут быть, свидетельствуют такие данные. Были опрошены 37 известных лизинговых компаний. 78%, или 29 компаний, практикуют одностороннее расторжение договоров. Из них только 24% ждут исполнительного листа, а большинство приступают к изъятию без него: сразу – половины, остального – через 5–60 дней, если нет ответа от должника.

Ни одна из опрошенных компаний полностью не передает работу с просроченной задолженностью коллекторам. 41% – привлекают коллекторов наряду с собственными силами. Но в случае поручения изъятия коллекторам 59% компаний «не интересует», как это делается. Если процесс изъятия начат, только 11% опрошенных приостанавливают его, если лизингополучатель «недоволен». 21% (!) от практикующих одностороннее изъятие имели проблемы, а именно обвинения в самоуправстве. Согласитесь, что требовать соблюдения правовой культуры в отсутствие самого правового поля бесполезно.

Да, можно месяцами ждать, пока будут пройдены все досудебные и судебные инстанции, а предмет лизинга потеряет еще 30%. Можно «простить» 50% долгов и закрыть проект или довольствоваться мизерной отдачей от вложенного капитала. Можно просто ждать, пока закон и практика будут на стороне лизингодателя. А может быть, лизинговому лобби надо быть активнее в отстаивании своих интересов, тем более что они совпадают с интересами экономики?

Ирина ПОЛЯКОВА,

обозреватель «ТР»,

кандидат экономических наук

24.10.2013

просмотры:

ИНФОРМАЦИЯ

Министерство Транспорта РФ, АО "Издательство Дороги"

При использовании материала ссылка на сайт www.transportrussia.ru обязательна.

107023, г. Москва, ул. Электрозаводская, д. 24, офис 403.

E-mail: Адрес электронной почты защищен от спам-ботов. Для просмотра адреса в вашем браузере должен быть включен Javascript.,

тел: 8 (495) 748-36-84, тел/факс 8 (495) 963-22-14

НАШИ ПАРТНЕРЫ

© Газета "Транспорт России". Все права защищены.