Горизонты возрождения

О чем свидетельствуют прогнозы специалистов в области гражданской авиации.

О чем свидетельствуют прогнозы специалистов в области гражданской авиации.

Еще не раз будут названы рекордные цифры эксплуатантов, в непростых условиях перекрывших в 2010 году все лучшие показатели предыдущих лет. А нам уже интересно заглянуть вперед, в будущее. Что ждет отечественные авиакомпании в ближайшей и отдаленной перспективе? Наш корреспондент Шамиль Байбеков ознакомился с прогнозами Василия Шапкина, профессора, доктора технических наук, генерального директора ФГУП ГосНИИ ГА, дополнив их, по мере необходимости, информацией из других источников.

Еще не раз будут названы рекордные цифры эксплуатантов, в непростых условиях перекрывших в 2010 году все лучшие показатели предыдущих лет. А нам уже интересно заглянуть вперед, в будущее. Что ждет отечественные авиакомпании в ближайшей и отдаленной перспективе? Наш корреспондент Шамиль Байбеков ознакомился с прогнозами Василия Шапкина, профессора, доктора технических наук, генерального директора ФГУП ГосНИИ ГА, дополнив их, по мере необходимости, информацией из других источников.

Что готовит день грядущий

Экономический кризис 2009 года внес негативные коррективы в работу воздушного транспорта, но уже в 2010 году рынок авиаперевозок восстановился. По итогам года выполненный пассажирооборот на 30,8% превышает итоги аналогичного периода кризисного 2009–го и на 20% – итоги 2008–го. Рост грузооборота еще более значим: 32,4 и 27,6% соответственно. Перевезено свыше 900 тыс. тонн грузов, что на 29,9% превышает показатель прошлого, 2009 года.

Для сравнения можно привести показатели за 2009 год крупнейших авиакомпаний мира, осуществляющих перевозки в национальном масштабе. Здесь безоговорочными лидерами являются американские авиаперевозчики: Southwest Airlines перевезла в США более 101,3 млн пассажиров, идущая на втором месте компания American Airlines – 66,2 млн.

Крупнейшим международным грузоперевозчиком по итогам 2010 года стала Гонконгская авиакомпания Cathay Pacific, а самым загруженным по количеству обработанных грузов – базовый аэропорт авиакомпании – Гонконг. Грузооборот Cathay Pacific в 2010–м по сравнению с 2009 годом возрос на 23% и составил 10,2 млрд ткм. Таким образом авиакомпании удалось обогнать лидера 2009 года по показателю грузооборота – южнокорейскую авиакомпанию Korean Air, грузооборот которой в 2010 году составил лишь 9,7 млрд ткм. На третьем месте в 2010 году снова Китай – аэропорт Пудун в Шанхае, где было обработано 3,2 млн т грузов.

Такие показатели авиакомпании и аэропортов лишний раз подчеркивают, что Китай занял ключевую роль в мировой торговле и это помогло привлечь в регион дополнительные инвестиции: крупнейшие американские авиагрузоперевозчики FedEx и United Parcel Service (UPS) начали базироваться в аэропорту Гонконга. Справедливости ради следует сказать, что наша аэропортовая инфраструктура наконец–то находит господдержку. Но мировой финансовый кризис ощутимо сократил инвестиции в эту сферу, сузив масштабы реконструкции преимущественно до значимых объектов, без которых невозможно проведение ни саммита АТЭС–2012 во Владивостоке, ни Олимпиады–2014 в Сочи.

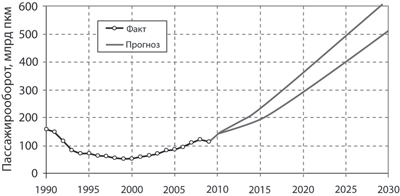

По мнению Василия Шапкина, отечественная гражданская авиация еще далеко не исчерпала свои ресурсы роста. Пассажирооборот российских авиакомпаний может составить 290–360 млрд пасс.–км в 2020 году, а к 2030–му достигнуть 510–625 млрд пасс.–км, в том числе за счет выхода российских авиакомпаний на рынок транзитных через территорию России авиаперевозок. Оптимистичный вариант прогноза предполагает сохранение в ближайшие годы высоких темпов роста спроса на авиаперевозки (на уровне 9–10%) при отставании от докризисных тенденций примерно на 1 год.

Среди негативных тенденций эксперты отмечают стагнацию из–за низкой платежеспособности населения и недостаточной бюджетной поддержки местных авиаперевозок, что имеет негативный социальный эффект для жителей многих удаленных регионов. Сокращение применения авиации в отраслях экономики привело к банкротству ряда региональных авиакомпаний, специализирующихся на обеспечении местных перевозок и авиационных работ. Как результат – почти десятикратное сокращение маршрутной сети региональной авиации.

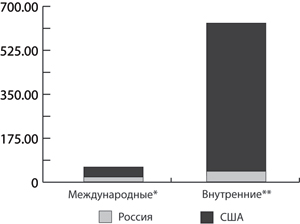

Сравнительная статистика пассажирских авиаперевозок США и России за 2009 год

(млн пассажиров)

По данным ArrivedOK.mobi, средний американец летает самолетами 9–11 раз в год, средний европеец 3–5 раз, средний россиянин – 1 раз в два года (в азиатской части России еще реже).

Ближайшие перспективы

Василий Шапкин связывает их с SSJ–100 – новой разработкой российского авиапрома. По заявляемым разработчиком летно–техническим характеристикам и системе ТО самолет будет конкурентоспособен по отношению к современным зарубежным аналогам. В настоящее время ведутся активные работы по сертификации SSJ–100. Ожидается, что в 2011 году начнется коммерческая эксплуатация самолета, на котрый, кстати, в начале года Межгосударственный авиационный комитет (МАК) выдал сертификат типа. Но пока параллельно с процедурой сертификации самолета в авиарегистре МАК Sukhoi Superjet–100 проходит сертификацию по европейским стандартам, чтобы получить сертификат типа от Европейского агентства безопасности полетов (EASA). Это позволит эксплуатировать воздушное судно российского производства европейскими перевозчиками. В ГСС считают, что получение сертификата типа EASA планируется на конец 2011 года.

Не меньшие надежды Василий Шапкин возлагает и на Ту–204СМ – модификацию семейства самолетов Ту–204. Доработка лайнера была направлена на повышение конкурентоспособности семейства, в том числе за счет снижения себестоимости перевозок примерно на 3–5%, что сделает предложение данной модели более привлекательным для эксплуатантов. Завершение работ по проекту возможно к 2012 году. Действующий парк самолетов этого семейства по сравнению с 2000 годом увеличился почти в четыре раза, а объем ежегодно выполняемой им транспортной работы – в 12 раз. Доля самолетов Ту–204/214 в общем пассажирообороте воздушного транспорта России увеличивается, несмотря на кризис и банкротство некоторых авиакомпаний.

К разряду перспективных эксперт относит и Ан–148–100, представляющий собой региональный самолет, предназначенный для перевозки до 85 пассажиров, багажа, почты и грузов на внутренних и международных авиалиниях с возможностью эксплуатации на аэродромах с искусственным покрытием и подготовленных грунтовых взлетно–посадочных полосах (ВПП). По транспортным возможностям и уровню технического совершенства Ан–148 существенно превосходит заменяемый Ту–134 и сопоставим c зарубежными аналогами (CRJ–700/705, ER–J170/175).

Заметим, что SSJ–100, Ту–204СМ и Ан–148–100 в большей степени не конкурируют, а взаимно дополняют друг друга. Однако серьезную конкуренцию им на внешнем рынке могут составить бразильский Embraer и японский MRJ–70(90), который будет выпущен в 2013 году и по заявленной топливной экономичности будет существенно (на 15–20%) превосходить все существующие ныне региональные самолеты. Специалисты Mitsubishi оценивают рынок своего нового детища в 3500 машин с 2012 по 2022 годы. Главным козырем японского регионала должно стать снижение расходов топлива на 20% по сравнению с существующими самолетами за счет использования революционного двигателя PW1000G разработки Pratt Whitney.

Наносвет в конце тоннеля

Наиболее амбициозным российским проектом, считает Василий Шапкин, является семейство самолетов МС–21, включающее варианты на 150, 181 и 212 пассажиров. За счет реализуемых в конструкции прогрессивных инновационных решений МС–21 по техническому уровню и экономическим показателям будет существенно превосходить современные самолеты семейств А–320 и В–737NG, а также будет конкурентоспособен по отношению к другим перспективным самолетам данной размерности, появление которых возможно в период до 2020 года. Работы по проекту ведутся успешно. Эксплуатация базовой модели МС–21–200 должна начаться в 2016 году. Самолеты класса МС–21 наиболее востребованы в России и мире.

Большие проблемы малой авиации

Рынок местных авиаперевозок, несмотря на его социальную значимость и государственную поддержку, стагнирует в связи с низким уровнем платежеспособного спроса. Проблема обеспечения развития региональной и местной авиации (малой авиации) комплексная, носит межведомственный характер и требует согласованных правовых, технических и организационно–финансовых действий по ряду направлений, учитывающих интересы различных отраслей экономики. Для ее решения Василий Шапкин считает целесообразным разработать план действий, определяющий основные направления государственной политики в этой сфере на ближайшие 10–15 лет, в том числе:

– по мерам государственной поддержки системы местного воздушного сообщения и принципам взаимодействия в этом вопросе Центра и регионов;

– по вопросам обеспечения регионов Крайнего Севера (и в целом малой авиации России) более дешевым авиационным топливом;

– в области авиастроения, в части создания и производства в России ВС малой авиации (в том числе лицензионного) и оказания господдержки авиапрому;

– в части предоставления льгот и оказания государственной поддержки российским авиакомпаниям по приобретению ВС малой авиации российского и зарубежного производства, в том числе в отношении таможенной политики;

– по вопросам выполнения в регионах (особенно в Арктике) социальных функций государства с использованием авиации (лесоохрана, медпомощь и пр.) в части формирования необходимого парка ВС, в том числе специально оборудованных.

Однако сомнительно, что перечисленные меры позволят решить проблему региональных авиаперевозок, в чем убеждают весьма красноречивые факты, приведенные Александром Фридляндом, директором НЦ–19 ФГУП ГосНИИ ГА. Средние цены российских авиакомпаний на авиаперевозки по региональным и местным воздушным линиям (на 1 пасс.–км) значительно превышают соответствующие цены на перевозки по магистральным воздушным линиям, что находится в сильнейшем диссонансе с платежеспособностью населения, считает Александр Фридлянд и рассматривает ситуацию в сравнении с ценовой политикой в США. Так, цены российских авиакомпаний на международных воздушных линиях в среднем на 9% ниже цен авиакомпаний США, на внутрироссийских магистральных воздушных линиях (с учетом НДС) – в среднем на 39% выше аналогичных цен авиакомпаний США, при этом средние цены основных (mainline) американских авиакомпаний на международных и внутренних авиаперевозках достаточно близки.

В целом средние цены российских авиакомпаний на региональных ВВЛ в 3,3 раза превышают соответствующие средние цены на магистральных ВВЛ, в то время как аналогичные цены региональных американских авиакомпаний отличаются от средних цен на магистральных ВВЛ американских основных авиакомпаний только в 1,64 раза.

Средние цены российских авиакомпаний на региональных ВВЛ, с учетом НДС (18%), в 2,8 раза превышают соответствующие средние цены региональных авиакомпаний США.

Исследователь указывает на две тенденции, особенно четко проявившиеся осенью (в III квартале) 2010 года:

– нарастание существенных расхождений между средними доходными ставками (ценами) на единицу транспортной продукции (ткм) по международным авиаперевозкам (продолжают снижаться) и внутрироссийским авиаперевозкам (возобновление роста), причем в III квартале 2010 года средний тариф на единицу транспортной продукции (без НДС) по ВВЛ превысил аналогичный тариф по МВЛ на 72,4% (реальное расхождение для потребителя еще выше и превышает 100%, т. к. на ВВЛ он оплачивает еще и НДС);

– возобновление в III квартале 2010 года роста себестоимости единицы транспортной продукции (ткм) на ВВЛ, причем в первую очередь за счет статей расходов, находящихся в сильной зависимости от экономической политики и реализации регулирующих функций государства в области наземного комплекса обслуживания воздушных перевозок – авиаГСМ, аэропортовое и аэронавигационное обслуживание. Особо следует подчеркнуть, что рост себестоимости перевозок на ВВЛ возник на фоне беспрецедентных темпов роста объемов перевозок, выполняемых в 2010 году ГА РФ, что при стабильных ценах на потребляемые отраслью ресурсы и услуги должно было бы вести к реальному снижению себестоимости перевозок.

Если первая тенденция (быстрый «отрыв» внутренних цен на перевозки от соответствующих цен на МВЛ) может быть в значительной мере объяснена стремлением авиаперевозчиков компенсировать полученные в первом полугодии 2010 года на ВВЛ высокие убытки при наличии острой конкуренции на МВЛ с иностранными авиакомпаниями, то причины развития второй тенденции в условиях интенсивного роста рынка требуют специального пояснения и изучения, считает Александр Фридлянд. В ряду причин такого перекоса он называет высокую затратность применяемых технологий строительства и эксплуатации наземных объектов воздушного транспорта, недостаточную заинтересованность наземных операторов в экономии ресурсов в условиях неэффективного воздействия регулирующих органов и нормативно–правовой среды на торможение цен на ресурсы и услуги, предоставляемые авиаперевозчикам (в первую очередь в части авиаГСМ, аэропортового и аэронавигационного обслуживания полетов), наличие в системе внутрироссийских воздушных перевозок высокозатратных сегментов, характеризующихся использованием физически и морально устаревшего парка воздушных судов, «деградацией» наземной базы, неразвитость конкурентных механизмов…

Заглядывая в перспективу

Сохранение стратегических инновационных приоритетов развития экономики России обусловливает стабильность долговременных целей развития воздушного транспорта.

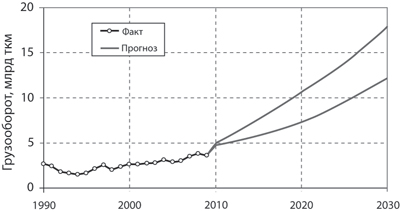

Средний темп роста в 2010–2030 гг. — 7,5–8,5%

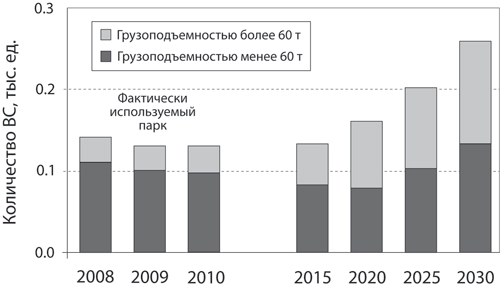

Грузовые перевозки имеют значительный потенциал роста за счет дальнейшего расширения участия российских авиакомпаний в мировом рынке перевозок транзитных и уникальных грузов. Росту спроса на грузовые авиаперевозки также будет способствовать переход российской экономики на инновационный путь развития. В целом ожидается рост грузооборота российских авиакомпаний к 2020 году до 7–10 млрд ткм, а к 2030–му – до 12–18 млрд ткм.

Средний темп роста в 2010–2030 гг. — 6,1–8,0%

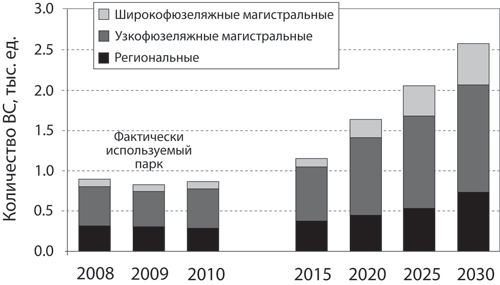

Такой рост объемов авиаперевозок определяет потребность в увеличении провозной мощности парка воздушных судов, хотя темпы роста численности действующего парка самолетов будут уступать темпам роста объемов авиаперевозок вследствие изменения структуры парка и повышения его производительности по мере обновления на основе современных, более эффективных самолетов. Развитие грузового парка будет происходить в основном за счет самолетов большой грузоподъемности. В пассажирском парке также заметно вырастет доля широкофюзеляжных самолетов, но лидерами по численности по–прежнему останутся узкофюзеляжные магистральные ВС.

Оптимистичный вариант прогноза (пассажирские самолеты)

Оптимистичный вариант прогноза (грузовые самолеты)

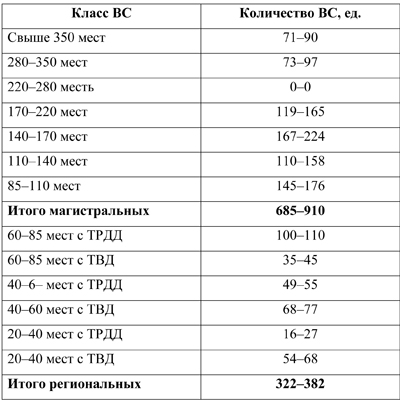

Емкость рынка пассажирских самолетов

Учитывая списание устаревших типов воздушных судов в связи с отработкой ресурсов и потерей ими конкурентоспособности, потребность в поставках пассажирских самолетов российским авиакомпаниям оценивается в 1000–1300 ВС в период до 2020 года. Ожидается спрос на самолеты различных классов пассажировместимости, который будет удовлетворяться за счет самолетов как отечественного, так и зарубежного производства.

Оценка поставок пассажирских самолетов

в парк российских авиакомпаний в период до 2020 г.

Но пока, к сожалению, среди поставляемых в российский парк самолетов лидерами являются западные ВС, доля которых в объеме поставок пассажирских самолетов приблизилась к 90%. Всего в 2009 году в парк поступило 129 пассажирских самолетов, в том числе 9 новых отечественных и 116 западных. В 2010 году из 80 поставленных за 10 месяцев самолетов 68 – западные ВС.

В 2009 году на самолетах зарубежного производства было выполнено 76% пассажирооборота воздушного транспорта России и 70% грузооборота.

Лидерство по количеству поставляемых в российский парк магистральных самолетов постепенно переходит к наиболее конкурентоспособным на мировом рынке моделям: семейств А–320, B–737 Next Generation, B–777, A–330. В региональном парке пока наибольшим спросом пользуются 50–местные самолеты, и сразу попал в пятерку лидеров новый российский Ан–148.

Потребность авиакомпаний в поставках ВС объективна. Основу реестрового состава российского парка до сих пор составляют устаревшие самолеты предыдущих поколений, утратившие конкурентоспособность в современных условиях функционирования отрасли. Так, поставляемые им на замену самолеты западного производства в реальной эксплуатации обеспечивают примерно вдвое меньший расход топлива на единицу выполненной транспортной работы. Современные российские самолеты семейства Ту–204/214 по данному показателю также существенно превосходят заменяемые типы.

На сегодня остается важнейшая из предстоящих проблем – продвижение на рынок новых отечественных самолетов. Во многом она является следствием глубокого экономического кризиса 90–х годов. Но предпринимаемые усилия по возрождению российского авиапрома дают положительные результаты.

просмотры:

ИНФОРМАЦИЯ

Министерство Транспорта РФ, АО "Издательство Дороги"

При использовании материала ссылка на сайт www.transportrussia.ru обязательна.

107023, г. Москва, ул. Электрозаводская, д. 24, офис 403.

E-mail: Адрес электронной почты защищен от спам-ботов. Для просмотра адреса в вашем браузере должен быть включен Javascript.,

тел: 8 (495) 748-36-84, тел/факс 8 (495) 963-22-14

НАШИ ПАРТНЕРЫ

© Газета "Транспорт России". Все права защищены.